La población no bancarizada está en la mira de las fintech colombianas

La inclusión financiera es un proceso de integración de los servicios financieros a las actividades económicas cotidianas de la población, así lo reconoce el Banco de la República. Además, comenta que su actividad puede ser un agente en el crecimiento de la economía del país “en la medida en que permita reducir de manera efectiva los costos de financiación, aseguramiento y manejo de los recursos, tanto para las personas como para las empresas”.

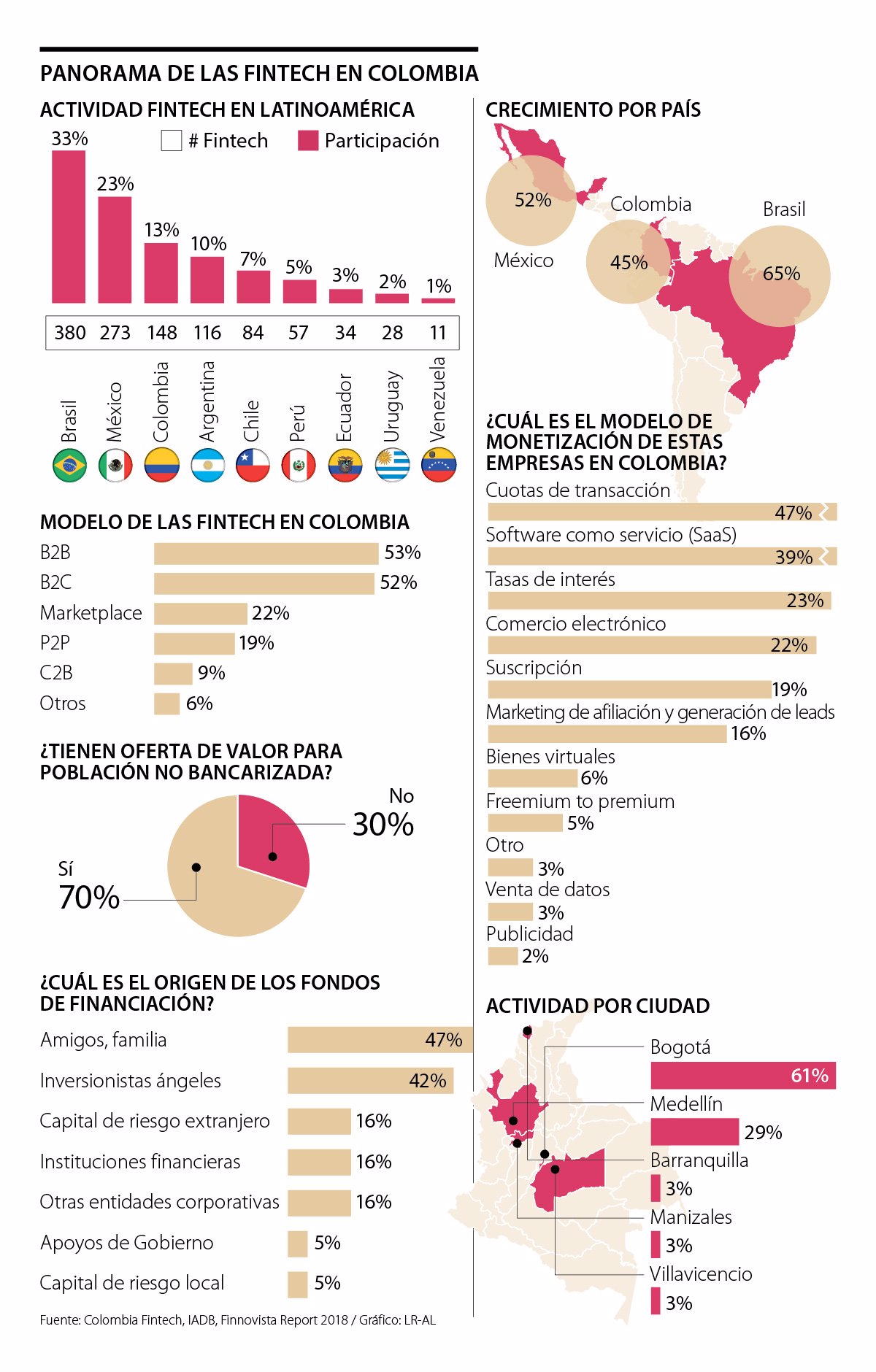

Es así como hoy por hoy la banca tradicional y en especial las fintech buscan dar facilidades a las personas con el fin de que tengan acceso a los servicios financieros, orientándolos en el manejo de los recursos y la actividad presupuestal.

De acuerdo con lo anterior, Roberto Borras, exsuperintenente Financiero, asegura que “las herramientas y recursos novedosos que proveen las empresas fintech permiten ampliar la prestación de servicios financieros a más colombianos en distintas zonas del país, propiciando que servicios de ahorro, crédito, pagos, seguros e inversión, por citar solo algunos, se presten de formas más eficientes y cercanas al consumidor, contribuyendo así a la inclusión financiera”.

Si se descompone, fintech es la prestación de algún servicio financiero que normalmente tiene alguna oferta deficitaria en la sociedad, bien sea porque no se ha logrado la cobertura necesaria o porque no se conoce el producto. El sistema financiero tradicional tiene muchas críticas, algunas relacionadas con el servicio, con los cobros o con la agilidad para hacer transacciones, estos problemas son los que esperan solucionar las empresas de tecnología financiera.

Las fintech buscan consolidarse entre la sociedad integrando a esas personas que no han tenido un acercamiento formal con las entidades financieras. Siendo una solución sin importar el lugar donde se encuentre el usuario, pues la tecnología es su gran herramienta de desarrollo.

“La inclusión financiera permite un crecimiento económico más equitativo y ayuda a reducir la pobreza. A su vez, fomenta la creación de empleo, la igualdad de género y la seguridad alimentaria. Por otra parte, al permitir que las empresas accedan a mercados de crédito, se fomenta el emprendimiento y la innovación. De igual manera, se reduce el uso del efectivo, lo que contribuye a la disminución del lavado de activos” afirma Domagoj Rozic, CEO de Minka.

Carlos Iván Villegas, presidente de Tuya, dice que “cerca de 36% de nuestros clientes vinculados en 2018 con tarjetas marca privada no habían tenido ningún tipo de experiencia en el sector crediticio”.